영화는 2008년 서브프라임 모기지 사태를 미리 꿰뚫어 본 4 집단의 이야기를 다루고 있다. 끊임없이 상승하던 부동산에 거품이 있다는 것을 발견하고, 부동산 가격 상승의 근간인 모기지론에 허술한 점이 많다는 것을 발견했다. 그래서 모두가 안전 자산이라 생각하던 부동산 시작 하락에 대응하는 상품을 개발하고 구매해서, 남들이 도박이라 비난하던 부동산 하락에 베팅한다.

| Actor (배우) | Character (극중 인물) | Real Life Person (실존 인물) | Real Life Fund Company (실존 회사명) |

| 스티브 카렐 Steve Carell |

마크 바움 Mark Baum |

스티브 아이즈만 Steve Eisman |

프론트포인트 파트너스 (모회사 모건스탠리) Frontpoint Partners |

| 라이언 고슬링 Ryan Gosling |

자레드 베넷 Jared Vennett |

그렉 리프먼 Greg Lippmann |

도이치 뱅크 Deutsche Bank |

| 크리스찬 베일 Christian Bale |

마이클 버리 박사 Dr. Michael Burry |

마이클 버리 박사 Dr. Michael Burry |

사이언 캐피탈 Scion Capital |

| 브래드 피트 Brad Pitt |

벤 리커트 Ben Rickert |

벤 호켓 Ben Hockett |

콘월 캐피탈 Cornwall Capital |

| 핀 위트록 Finn Wittrock |

제이미 시플리 Jamie Shipley |

제이미 마이 Jamie Mai |

|

| 존 마가로 John Magaro |

찰리 겔러 Charlie Geller |

찰리 레들리 Charlie Ledley |

|

| 바이런 만 Byron Mann |

미스터 차우 Mr. Chau |

윙 차우 Wing Chau |

하딩 어드바이저리 Harding Advisory |

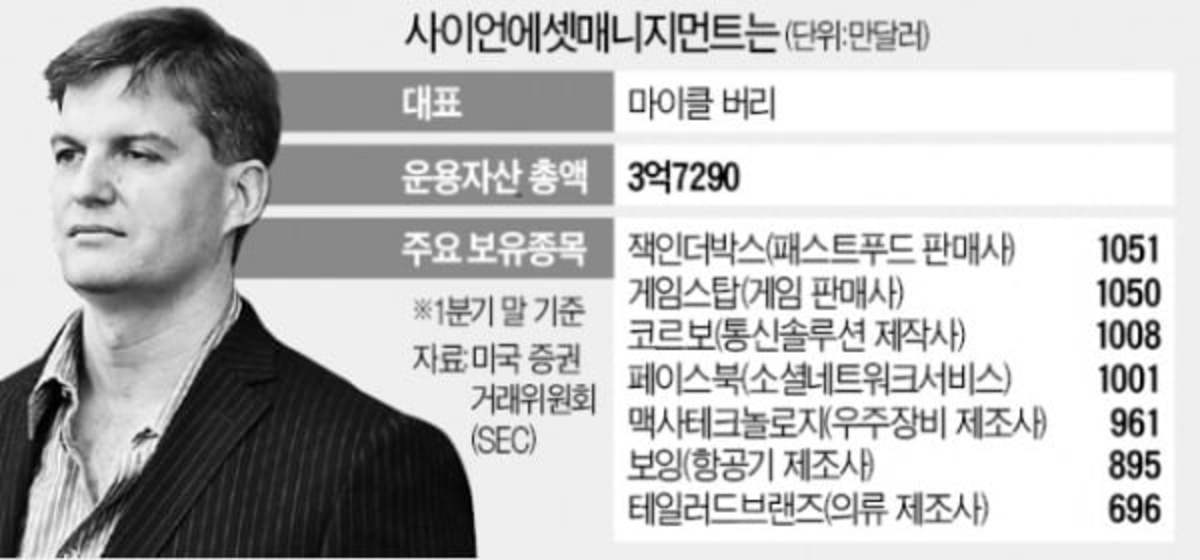

1. 마이클 버리 (Michael Burry)

마이클 버리(Michael Burry, 1971년 6월 19일 생)는 미국의 의사, 투자자, 펀드매니저로 영화 '빅쇼트'의 실제 주인공이다. 2005년 초에 미리 미국 주택 시장의 문제점에 주목하여 곧 시장이 붕괴될 것이라고 예측하고 하락에 베팅하는 공매도를 진행한다. 다만 주택 시장의 모기지 채권 상품에는 보험이나 옵션이 없었기 때문에 골드만삭스, 도이체방크, 베어스턴스 등 대형 투자은행들에 찾아가 없는 상품까지 신용부도스와프(CDS)로 만들어가면서 투자를 진행했는데 펀드의 자금을 너무 많이 끌어모은 나머지 크나큰 내외부의 압박에 시달리게 된다. 그러나 2년 넘게 버틴 끝에 보란듯이 그의 예상이 적중했고 서브프라임 모기지 사태가 터지며 자신이 주택 시장에 공매도한 스와프의 가치가 폭등하며 어마어마한 수익을 남긴다.

2. 그렉 리프먼 (Greg Lippmann)

그렉 리프먼(극 중 자레드 베넷)은 도이치 뱅크(Deutsche Bank)의 트레이더로, 도이치뱅크는 리프만에게 모기지 저당 채권(MBS: Mortgage Backed Security)와 CDO, CLO 등 구조화 채권 상품의 트레이딩을 맡기게 되고, 리프먼은 2002년 미국의 부동산 버블에 편승한 MBS 채권거래 및 중개 수수료를 통해 많은 수익을 올린다.

그러나 정상 모기지는 수요에 비해 공급이 부족했고, 서브프라임 모기지를 기초상품으로 만든 구조화 채권은 더욱 금리가 높았기 때문에 2004년 말부터 상품이 생겨났다. 리프먼은 부동산 버블도 끝이 도래할 것이라고 판단하고 2005년 문제의식을 갖게 되었다. 이 시점에 실제 투자자들은 부동산 경기 몰락에 베팅할 상품이 마땅히 없었는데, 모기지 관련 업체의 주식에 공매도(short)을 하는 정도가 있었으나 중장기 투자가 가능한 상품은 아니었다.

이에 리프먼은 이미 기존 시장에 25조 달러 가량 발행되어 있던 신용 부도 스왑(CDS: Credit Default Swap)을 이용하여, MBS를 기초자산으로 표준화된 CDS상품(지수)를 만들었다. CDS는 기본적으로 양자 거래 (Protection seller - Protection buyer)이며, 복잡한 부수조건이 붙는 상품인데 이런 CDS 여러개를 모아서 하나의 표준계약으로 만들 수 있다면 투자자들은 개별 MBS에 고민하지 않고 시장 상황에 투자할 수 있게 되는 것이다.

3. 스티브 아이즈만(Steve Eisman)과 프론트포인트 파트너스 (Frontpoint Partners)

스티브 아이즈만(극 중 마크 바움)은 헤지펀드 매니저로, 당시 모건 스탠리 산하의 헤지펀드 관리사인 프론트포인트 파트너스에서 일하다가, 엄청난 CDS를 구입해 자신이 운영하던 헤지펀드 규모를 7억 달러에서 15억 달러로 불리는 등 큰 돈을 번 것으로 알려져있다. 이를 통해 유명 공매도 투자가로 이름을 알렸고, 이후 2014년 9월 Neuberger Berman에 합류해 가족들과 함께 고객의 주식 포트폴리오를 관리하는 개인 자산 관리를 전문으로 하고 있다.

4. 벤 호켓(Ben Hockett)과 콘월 캐피탈(Cornwall Capital)

벤 호켓(극 중 벤 리커트)은 일부 각색되었는데, 영화에서는 전직 도이치 뱅크 트레이더로 월 스트리트를 떠난 삶을 사는 것으로 묘사된다. 제이미 마이(극 중 제이미 시플리)와 찰리 레들리(극 중 찰리 겔러)의 실제 회사는 콘월 캐피탈로 회사 시작 당시 자산은 고작 11만 달러였다. 이후 2007년 서브프라임 모기지 사태를 예측하고 초기 프리미엄 금액의 80배에 이르는 수익을 얻어, 사태 직후 자산이 1억 2천만 달러로 밝혀졌다.

제이미 마이 (Jamie Mai) |

|

마고 로비 : 루이스 라니에리의 모기지 채권은 대형 은행에 큰 돈을 벌어다 줬죠. 은행은 2%의 채권 판매 수수료로 수십 억을 벌었어요. 하지만 결국 그걸 만들 모기지론이 동나고 말죠. 주택 수는 물론이고 그걸 살 탄탄한 직장을 가진 사람도 한정돼 있으니까요. 결국 위험부담이 큰 모기지론으로 채권을 만들기 시작했죠. 그래야 수익을 계속 창출할 수 있잖아요. 참고로 이런 위험한 모기지론을 서브프라임이라고 해요. 그러니까 '서브프라임'은 곧 '똥'이죠. 우리 친구 마이클 버리(Michael Burry)는 65%가 AAA등급이라던 이 모기지 채권이 다 똥으로 채워졌단 걸 깨달은 거예요. 그래서 채권을 '공매도' 하기로 했죠. 가격 하락에 베팅한단 뜻이에요.

안소니 부르댕 (셰프) : 전 큰 레스토랑의 셰프로 일요일 메뉴를 준비하고 있습니다. 마이클 버리가 채권을 공매도하듯 금요일에 생선을 주문했죠. 근데 생선 일부가 안 팔린 겁니다. 어쩔까요? 팔리지 않은 생선 즉, 채권의 BBB등급들을 전부 버리고 손실을 받아들일까요? 아뇨, 전 교활한 셰프이기 때문에 팔지 못한 부분은 해물 스튜에 넣습니다. 오래된 생선이 아닙니다. 새로운 메뉴죠. 가장 좋은 점은 사흘 된 생선을 팔았다는 겁니다. 이게 바로 CDO (부채담보부 증권, Collateralized Debt Obligation)입니다.

벤 리커트 : 그만해 ! 그만두라고 ! 방금 무슨 짓을 했는지 알아? 미국 경제가 무너진다에 돈을 걸었어. 그말인즉슨, 우리가 옳으면 사람들은 집을 잃고, 직장도 잃고, 은퇴 자금도 잃어. 연금도 잃는다고. 난 은행권이 비인간적이라서 싫어!! 실업률이 1% 증가하면 4만 명이 죽는다는 거 알아?

모기지 채권이 성냥이고

CDO가 휘발유에 젖은 걸레라면

합성CDO (Synthetic CDO)는

술 취한 대통령의 손에 든 핵폭탄이었습니다.

마크 바움은 세계 경제가 무너질 수 있음을 깨달았죠.

셀레나 고메즈 : 합성CDO의 원리는 이겁니다. 내가 블랙잭 한 판에 1천만 달러를 걸었다 쳐요.

리처드 탈러 : 이번에 받은 패는 단일 모기지 채권을 상징합니다. 패가 꽤 괜찮군요 18이 나왔네요. 딜러는 7이니까 셀레나한테는 좋아요. 셀레나가 이길 확률이 87%죠.

셀레나 고메즈 : 확률도 높고 난 오늘 운이 좋았어요. 이곳 모두가 내게 돈을 걸려고 해요. 난 당연히 이길 거예요.

리처드 탈러 : 바로 이게 실수입니다. 농구에선 '뜨거운 손 오류(Hot Hand Phenomenon)'라고 하죠. 선수가 연달아 공을 넣으면 또 넣을 거란 확신이 생깁니다. 사람들은 지금 상황이 앞으로도 계속될 거라 믿거든요. 부동산 호황기엔 가격이 계속 상승하니까 아무도 떨어질 거란 생각을 안 했습니다.

셀레나 고메즈 : 내가 지지 않을 거라 믿는 구경꾼들은 따로 내기를 합니다. 이게 첫번째 합성CDO죠.

- A : 셀레나가 이긴다에 5천만 달러 걸래요. 3대 1의 배당률을 줄게요.

- B : 좋아요.

리처드 탈러 : 저 둘의 내기 결과에 돈을 거는 사람도 있죠. 그건 두 번째 합성CDO입니다.

- C : A가 이긴다에 2억 달러 걸게요.

- D : 이길 게 뻔하니까 배당률을 잘 줘요.

- C : 20대 1 어때요?

- D : 좋아요

셀레나 고메즈 : 이 과정이 계속되면서 더 많은 합성CDO가 생겨나죠.

리처드 탈러 : 그럼 최초 1천만 달러의 투자금이 수십억 달러로 불어나죠.

When the dust settled from the collapse,

5 trillion dollars in pension money, real estate value,

401k, savings, and bonds had disappeared.

8 million people lost their jobs,

6 million lost their homes.

And that was just in the USA.

상황이 진정되었을 땐

연기금, 부동산 가치, 퇴직금, 예금, 채권의

5조 달러가 증발한 상태였다.

미국에서만

8백만 명이 일자리를 잃고

6백만 명이 집을 잃었다.

주요 용어

- 주택 담보 대출 (Mortgage Loan) : 금융기관이 주택을 담보로 만기 20년 또는 30년짜리 장기 대

- 주택 저당 증권 (MBS : Mortgage Backed Securities) : 금융기관이 주택을 담보로 만기 20년 또는 30년짜리 장기 대출해준 주택 저당 채권을 대상 자산으로 하여 발행한 증권으로 자산담보부증권(ABS)의 일종이다.

MBS는 주택담보대출을 기초자산으로 하는 RMBS(Residential Mortgage Backed Security) 와

상업용부동산담보대출을 기초자산으로 하는 CMBS(Commercial Mortgage Backed Security)를 포괄하는 용어이다. - 주택 대출 담보부 증권 (RMBS : Residential Morgage-Backed Security) :

- 부채담보부 증권 (CDO : Collateralized Debt Obligation) : 회사채나 금융회사의 대출채권 등을 한데 묶어 유동화시킨 신용파생상품. 수익을 목적 발행(Arbitrage CDO)과 신용위험을 투자자에게 전가하기 위하여 발행하는 것(Balance Sheet CDO)으로 구분된다. 회사채를 기초자산으로 하는 경우에는 회사채담보부증권(CBO: Collateralized Bond Obligation), 대출채권인 경우에는 대출채권담보부증권(CLO: Collateralized Loan Obligation)이라고 한다.

- 합성 CDO (Synthetic CDO) : 일반적인 자산담보부증권은 이전 대상이 되는 자산의 법적 소유권이 SPV로 이전 되는 것이 보통이다. 그런데 합성담보부증권(Synthetic CDO)은 자산의 소유권이 자산 소유자의 장부에 그대로 남고 자산과 관련한 신용위험만이 3자에게 이전된다는 점에서 구별된다. 이 때문에 채무자와의 관계에 변화가 없으며 자산의 규모에 비해 유동화증권의 규모도 작아 발행이 쉽고 비용도 적게 든다. 신용위험 외에 대출과 관련된 금리위험, 통화위험 등 여타 위험에 대해서도 효과적으로 헤징이 가능하다는 장점이 있다.

- 합성CDO는 지난 87년 스위스은행에 의해 처음 발행된 이후 미국과 유럽에서 다양한 형태로 발행되고 있다. JP모건의 통계에 따르면 해외 CDO 시장에서 합성CDO가 차지하는 비중이 13%대에 이른다.

- 기존의 채권담보부증권(CBO)이나 대출담보부채권(CLO)은 관련기업에 유동성 지원을 위해 발행됐기 때문에 아직 우리나라에서는 합성CDO의 발행이 제한적이다. 그러나 지속적인 예금유입으로 은행들이 자금조달의 필요성을 느끼지 않을 가능성이 높아진 만큼 앞으로는 자산은 그대로 보유한 채 신용위험만을 전가하는 합성CDO의 발행이 늘 전망.

- 신용부도스와프 (CDS : Credit Default Swap) : 부도가 발생하여 채권이나 대출 원리금을 돌려받지 못할 위험에 대비한 신용파생상품. 부도의 위험만 따로 떼어내어 사고파는 신용파생상품이다. 예를 들면, A은행이 B기업의 회사채를 인수한 경우에 B기업이 파산하면 A은행은 채권에 투자한 원금을 회수할 수 없게 된다. A은행은 이러한 신용위험을 피하기 위하여 C금융회사에 정기적으로 수수료를 지급하는 대신, B기업이 파산할 경우에 C금융회사로부터 투자원금을 받도록 거래하는 것이다.

- 고정금리부대출 (FRM : Fixed Rate Mortgage) : 고정 금리가 적용되어 상환스케쥴이 확정된 대출로, 채무자가 만기까지 매월 동일한 금액을 상환하게 된다. 만기까지 월 상환액이 동일하게 유지되기 때문에 대출 잔액이 큰 초기에는 이자상환액 비중이 큰 반면, 만기가 가까워질수록 이자상환액이 감소하고 원금 상환액의 비중이 증가하게 된다.

- 변동금리부대출 (ARM : Adjustable Rate Mortgage) : 이자율이 주기적으로 CD, COFIX 등 기준금리에 연동하여 결정되기 때문에 채무자의 월상환액이 이자율 변동에 따라 달라진다. 고정금리가 적용되는 FRM의 경우 대출 기관이 이자율 위험을 부담하는 반면, ARM은 이자율 위험이 채무자에게 전가되므로 FRM이 ARM 보다 높은 이자율이 적용되는 것이 보통이다. 대출기관 입장에서는 자산 · 부채간 만기불일치 문제로 인해 FRM 보다 ARM을 선호한다.

- 균등분할상환 (CPM : Constant Payment Mortgage) : 대출 실행일로부터 만기일까지 매월 동일한 금액을 분할상환하는 방식으로 설계된 대출이다. 균등상환의 기준은 원금을 동일한 금액으로 상환하는 원금균등분할상환과 원리금 합계액을 균등하게 배분하여 상환하는 원리금균등분할상환으로 구분된다. 원금균등 상환의 경우 원리금 균등 대비 대출 초기 상환금이 과도하게 설정되어 차주의 상환부담이 가중되는 특징이 있어 원리금균등 분할 상환 방식이 더 보편적이다.

- 점증상환형대출 (GPM : Graduated Payment Mortgage) : 초기에는 상대적으로 적은 월상환액을 부담하고 정해진 기간동안 월상환액이 증가하도록 설계된 대출이다. 소득수준이 현재보다 미래에 더 개선될 것으로 예상되는 사람들에게 선호될 수 있어서 젊은 대출자가 주요 고객이 된다. 다만, 향후 증가하는 월상환액을 부담할 만큼 소득이 증가하지 못하는 경우 상환부담이 커질 수 있으며, 초기 월상환액 부담을 낮추는 대가로 전형적인 주택담보대출에 비해 상대적으로 높은 이자를 부담하게 된다.

- 풍선형대출 (BPM : Balloon Payment Mortgage) : 대출기간 동안 대출원금이 전액 상환되지 않고 만기에 미상환원금이 남게 되는 대출로, 만기에 미상환원금을 일시에 상환해야 한다는 뜻에서 풍선형 대출이라고 한다. 통상 정해진 미래시점에 이자율을 재조정할 것을 조건으로 하며, 만약 재조정 옵션을 행사하지 못하게 되는 채무자는 만기에 주택을 매각하거나 자금을 재조달(Refinancing) 해야 하는 차환위험을 부담하게 된다.

- LTV 비율 (Loan to Value Ratio) : 대출금액과 해당 대출보다 선순위 담보권을 가진 채권의 합계액을 담보주택 가격으로 나눈 비율로, 주택담보대출의 부도율을 결정하는 가장 중요한 요소

- LTV 비율 = (해당 대출금액 + 선순위 채권 + 임차보증금 + 최우선변제 소액임차보증금) / 담보주택 가격

- DTI 비율 (Debt-To-Income Ratio) : 채무자가 연간 상환하여야 할 대출원리금을 연소득으로 나눈 비율로, 채무자의 대출원리금 상환여력을 나타내는 지표로 해석되며 상대적 부도율을 결정짓는 주요 변수. 즉, DTI 비율이 낮을수록 상환가능성이 높은 것으로 판단

- 손실률 (LS : Loss Severity) : 주택담보대출의 채무자가 채무불이행을 하는 경우, 채권자는 저당권을 실행하여 해당 담보주택을 매각 처분함으로써 대출원리금을 회수하게 되는데, 담보주택의 처분 후에도 회수하지 못하는 대출원금의 비율을 손실률 이라고 한다.

- 주택가격하락률 (MVD : Market Value Declines) : RMBS 신용평가에서 스트레스 주택가격하락률이란 목표 신용등급별 시나리오에서 차주의 부도에 따라 경매 절차 진행이 필요하게 될 경우, 해당 경매 절차를 통해 담보주택의 가격이 얼마나 하락한 수준에서 회수될 수 있을지를 비율로 표시한 것.

- 부도율 (FOF : Frequency of Foreclosure) : 채무자의 채무불이행으로 인해 담보주택의 처분절차가 개시되는 비율

- 기대손실률 (EL : Expected Loss) : 주택담보부대출은 차주에게 부도가 발생하고, 해당 차주에 대한 담보 처분을 통해서도 대출채권이 회수되지 않을 경우 손실로 이어지는데, 차주별 손실률은 차주별 부도사건이 발생하고 동시에 손실이 발생할 확률을 산정하는 방식을 통해 산정함.

- 기대손실률(EL) = 부도율(FOF) × 손실률(LS)

< 빅 쇼트 (The Big Short) >

감독 : 아담 맥케이(Adam McKay)

주연 : 크리스찬 베일(Christian Bale), 라이언 고슬링(Ryan Gosling), 브레드 피트(Brad Pitt), 스티브 카렐(Steve Carell)

2015

'암묵지 > 칸타빌레 · 영화 리뷰' 카테고리의 다른 글

| [EBS 다큐프라임] 자본주의 - EP04 세상을 바꾼 위대한 철학들 (0) | 2021.06.04 |

|---|---|

| [EBS 다큐프라임] 자본주의 - EP03 금융지능은 있는가 (0) | 2021.06.02 |

| [EBS 다큐프라임] 자본주의 - EP02 소비는 감정이다 (0) | 2021.05.30 |

| [인사이드 잡(Inside Job)] It won't be easy, but something are worth fighting for (0) | 2021.05.30 |

| [EBS 다큐프라임] 자본주의 - EP01 돈은 빚이다 (1) | 2021.05.29 |